6家航司年度数据:超2020,“满血”尚待时日

根据民航局相关数据披露,2021年,中国民航完成运输总周转量、旅客运输量和货邮运输量857亿吨公里、4.4亿人次、732万吨,同比分别提高7.3个、5.5个和8.2个百分点,分别恢复至2019年的66.3%、66.8%、97.2%。有相关数据显示,截至21年12月底,相较于2019年同期,国内民航票价提升10%,客座率下降约为12个百分点。面对疫情从每次出行管控后的需求恢复速度看,中国民航展现出发展韧性,客货运输市场逐渐复苏。

近期南航、国航、东航、海航、春秋航、吉祥航六家国内上市航司也相继披露了2021年全年的主要运营数据。

以下从6家航司及所属子公司全年各自旅客运输量、客座率、客运运力投入(ASK)和旅客周转量(RPK)、引进飞机数量变化情况、货运等方面多维度展开分析。(备注:以下南航、国航、东航、海航、春秋航、吉祥6家航司所指数据包括其所属子公司的合并数据。)

一、航司旅客运输量恢复到19年同期62.7%,国际形势仍低迷

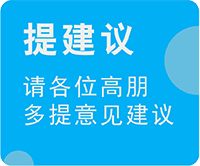

经过梳理,去年全年6家航司旅客均超过2020年同期水平,旅客运输量已超过20年同期5.2%,同时恢复19年同期的62.7%。其中吉祥航旅客人数同比增长最多为17.35%,春秋航空旅客人数已基本恢复到疫情前水平。各航司去年全年旅客人数为:南航(9850.4万人次,同比+1.7%)>东航(7462.12万人次,同比+5.94%)>国航(6904.78万人次,同比+0.5%)>海航(4129.94万人次,同比+11.52%)>春秋航(2130.34万人次,同比+14.58%)>吉祥(1844.3万人次,同比+17.35%)。同时由于国际形势依旧低迷,各航司国际航线旅客人数仍然不高,6家总和约为138万人次,仅相当于疫情前的2%左右(2019年同期为6830.5万人次)。其中南航国际地区旅客相对最多也仅有63.98万人次,另外国航、东航、海航、春秋航、吉祥航国际航线旅客人数分别为30.14万人次、26.74万人次、4.95万人次、4.81万人次、7.36万人次。

图:2019-2021年六大上市航司旅客总人数及同比20年、19年同期 制图:民航资源网

二、航司全年整体客座率同比基本持平

从去年全年来看,尽管受疫情影响,我国民航经历了“跌宕起伏”,但由于受益于国内旅客的增长,春秋航空成为六大航司中唯一全年客座率超过80%并同比增长最多的航司,具体为82.87%,吉祥航和南航客座率均超过70%,分别为75.65%和71.25%。2021年其他航司客座率及同比变化为:海航(74.69%,同比+0.41%)>国航(68.6%,同比-1.7%)>东航(67.7%,同比-2.84%);同时各航司国际航线的客座率仍在低位,在45%-52%区间。

图:2021年全年六大航司客座率变化情况 制图:民航资源网

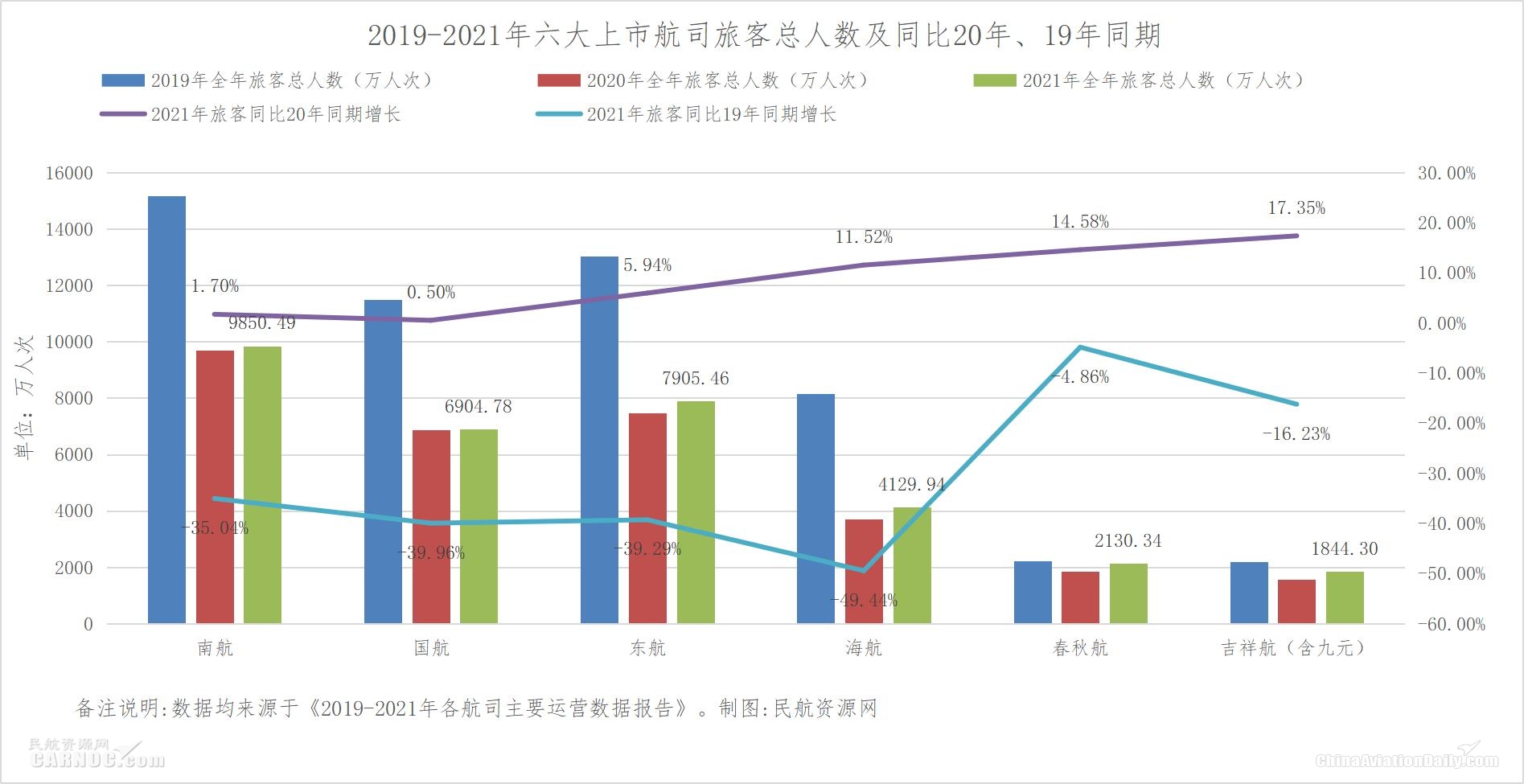

三、航司国内ASK/RPK有所回升,国际仍在低位

从全年整体情况来看,除了国航和南航,其余4家航司整体客运运力投入(ASK)和旅客周转量(RPK)均同比提高,且吉祥航空的整体ASK/RPK涨幅最多。各航司整体ASK同比情况如下:吉祥航(同比+15.25%)>春秋航(同比+9.62%)>海航(同比+9.06%)>东航(同比+5.67%)>南航(同比-0.37%)>国航(同比-2.3%)。各航司整体RPK同比情况:吉祥航(同比15.95%)>春秋航(同比+14.02%)>海航(同比+9.65%)>东航(同比+1.41%)>南航(同比-0.66%)>国航(同比-4.7%)。

与此同时各航司去年全年国际航线客运运力投入和旅客周转量绝对值仍在低位。各航司国际航线ASK/RPK同比下降幅度在60%-94%之间。

图:2021年六大航司整体RPK/ASK同比变化 制图:民航资源网

四、6家航司全年引进飞机同比增长率仅不足4%

从供给端来看,近两年航空公司在不利的经营格局下,对飞机引进持谨慎态度,大幅降低了飞机引进速度。2021年六大上市航司及所属子公司共合计运营2943架飞机,合计共新引进107架飞机,6家合计引进机队同比增长率仅不到4%,其中春秋航和吉祥航均高于行业水平超过10%。

有业内人士认为,民航局提出从高速发展转为高质量发展,“十四五”期间,行业整体供给增速预计会较十三五显著放缓,行业会更注重效益提升。故预计2022年行业飞机引进增速仍然维持低位。预计2022-2024年飞机引进增速将降至仅有2%到3%。

图:六大航司及所属子公司2021年全年机队规模变动情况 制图:民航资源网

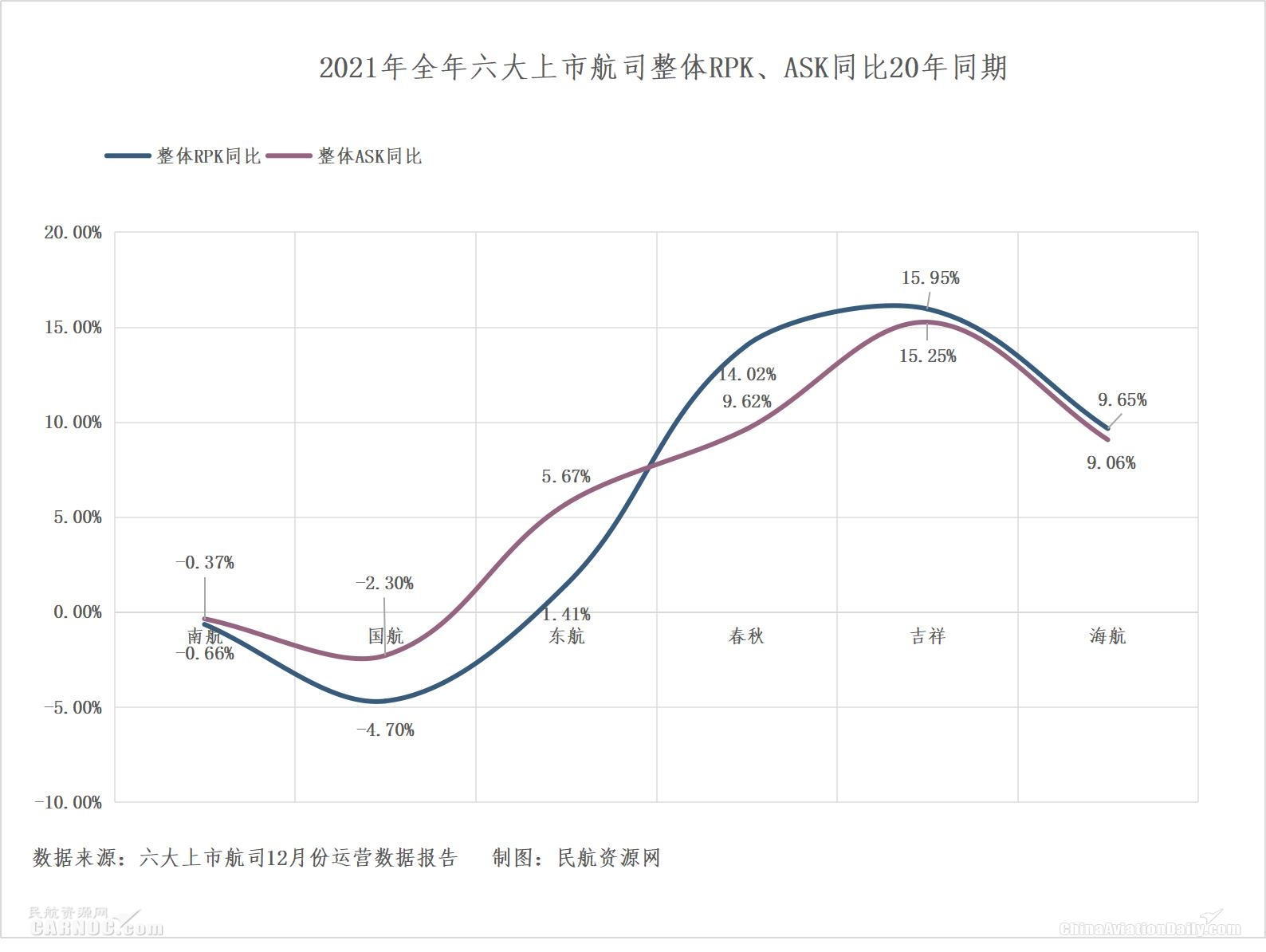

五、货运市场相对客运市场更趋于稳定

相对于客运,各航司货邮运输市场相对更稳定。除了2月份和8月份因为航班量大幅减少而较低外,其他月份基本变化不大。

图:2021年1-12月六大上市航司货邮运输量统计图表 制图:民航资源网

从货邮载运量增速和载运率增速来看,东航领跑其他航司。东航2021年货邮运输量71.18万吨,同比增长高达29.03%,货运运力投入同比增长30.49%,货运周转量同比增长53.42%邮载运率为37.24%,同比上升5.6个百分点。

值得注意的是,去年东航物流混改上市,东航成为首家实现航空客运和航空物流两大主业“双上市”格局,并于去年组建海南分公司,完成成都天府国际机场和青岛胶东国际机场转场工作并执行首航任务,目前也是首家在“京沪蓉三城六场”全覆盖运行的航空公司。

从全年货运绝对值来看,南航的货运量继续保持优势,以144.17万吨的货邮运输量继续领跑国内其他上市航司。

2021年上市航司业绩持续承压

根据同程研究院发布的《2021中国旅游业盘点与2022展望报告》显示,疫情对民航客运市场的影响不仅体现在出行客流量的下降,而且还体现在出行意愿的下降,2021年下半年局地疫情暴发后,多地跨省游暂停,“非必要不远行”对民航客运市场的影响较大,客均消费频次显著下降。

对于6大上市航司的恢复情况,民航资源网专家李渊认为:1、两家基地在上海的航空公司实现了盈利或者客流的增长,充分说明了上海科学防疫政策实施成功,也说明上海的经济活力。2、三大航在客运和货运方面的表现是符合预期的。不过其实力比较雄厚,在后疫情时代,一起恢复起来也比中小公司快。3、根据以往的经验,客座率在70%以上是可以保持盈亏平衡的,但各公司仍然亏损比较严重,可见单位收益下降极其惨烈,以及各项成本大大超过预期。4、春秋航空的盈利非常值得深思和研究。除了客观上其主基地在上海这个因素之外,其低成本运营模式得到了充分的考验,通过了疫情这个相当严苛的压力测试。5、其实更应该关心的是众多中小航空公司。因为他们的底子更薄,恢复起来也更慢。大型航企是和实力强的航空公司在后疫情初期一定会加大营销力度,这样反而会给中小航空公司更大的压力。如果没有良好的策略,他们会更加艰难。

民航资源网专家、广州民航职业技术学院副教授綦琦表示,2021年是常态化疫情防控航司经历的第一年,虽然表现不及业内普遍预期,但仍然可圈可点,表现出了航空运输韧性。国际疫情整体比2020年还要严重,我国国际客运依然执行五个一政策。国内疫情虽整体趋稳,但国内疫情散发,地方防疫政策严格执行,对国内航空市场影响巨大。尤其是对北上广三大枢纽的影响应该超过2020年。国内航司特别是上市航司,跟疫情斗智斗勇,能取得目前的成绩实属不易。

民航资源网专家周华指出,2021是一个充满了希望和意外的年份,民航运输业的国内市场原本已经恢复到了接近疫情前的水平,同时国际市场也趋于稳定,而奥密克戎的到来打乱了这一节奏,但是从年终成绩单来看,这一年的情况并不算太坏,六大上市航司的客运量均实现同比正增长,货运量的增长则更加显著,同时各家航司还在积极引进飞机,这一方面是得益于国内疫情防控措施的成熟和有效,另一方面也展现了经济对于航空运输业的强烈需求。

对于今年我国民航市场的预期,綦琦认为,2022年行业走势还是受到疫情左右。国际客运恢复节奏尚未明朗也无趋势可循。国内客运将随着国内疫苗接种率提升,各地疫情防控措施趋于科学和理性。经济新格局加速构建,国家地方十四五规划项目纷纷开工,国内客运市场将有望进一步拟合与2019年的缺口,国内客运量有望在2023年或2024年恢复至疫情前水平。

周华表示,展望未来,相信民航运输业会在民航“十四五”规划指引下,在2021-2022年的恢复期和积蓄期内做好“六稳”、“六保”,而在2023-2025的增长期和释放期内重点扩大国内市场、恢复国际市场,而在“十四五”末整体重回高速发展的轨道。