9月:全球航空业运力恢复势头放缓,国内民航市场加速回暖

一、全球民航市场总体运行情况

全球航空业运力恢复情况

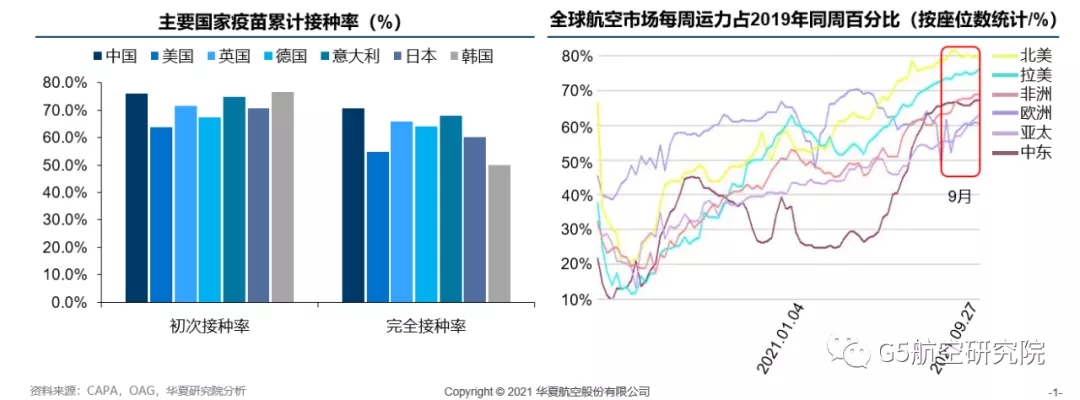

疫苗接种率提升推动全球运力逐步恢复,但9月恢复势头有所放缓

截止到9月底,全球主要国家疫苗累计接种率平均达60%以上,疫苗累计接种率持续提升推动全球运力逐步恢复,但9月恢复势头有所放缓。其中,北美地区运力恢复程度领先,亚太地区运力恢复程度最低。

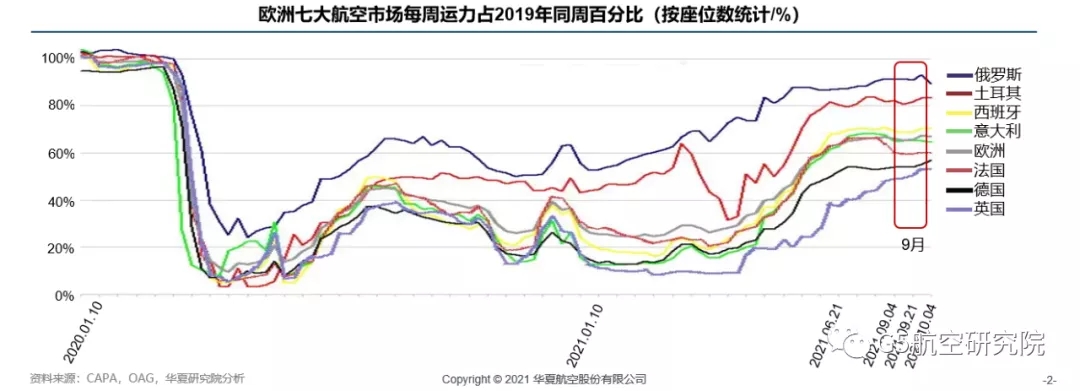

从欧洲市场看,不同国家恢复进程差异明显,俄罗斯恢复程度最好

上半年,欧洲市场运力呈稳步复苏态势,整体运力恢复至2019年同期6成以上水平,但恢复势头同样有所放缓。

在欧洲,不同国家恢复程度存在较大差异,根据CAPA数据,9月俄罗斯、土耳其运力已恢复至2019年同期8成水平,恢复程度领跑欧洲。

此外,英国恢复程度一直位于欧洲低位水平,但运力恢复呈加速态势,恢复势头相对强劲。

国际航线运力恢复情况

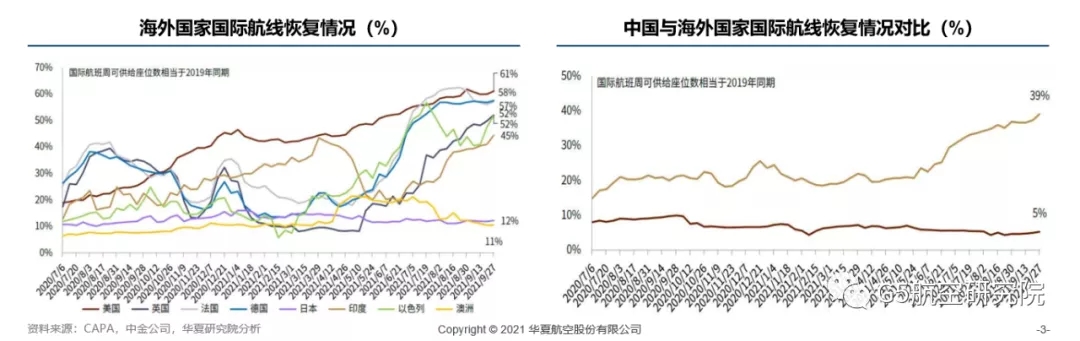

欧美国家国际航线运力恢复进度领先,中国大陆国际航线恢复处于全球较低水平

从国际航线运力恢复情况看,根据CAPA数据,截止到9月27日,海外主要国家国际航线运力供给水平(可供座位数统计口径)平均恢复至2019年同期的39%,欧美国家恢复进度领先,美国已恢复至2019年同期的61%。

因受限于我国较为严苛的国际航班管控政策,中国大陆国际航线运力供给水平仅为2019年同期的5%,恢复程度位于全球较低水平,与海外主要国家平均39%的恢复程度相比存在较大差距。

伴随第三针疫苗接种,海外多国边境封锁将逐步打开,中国大陆国际航线复航预期增强

全球主要国家第三针疫苗接种持续推进,在以色列,自2021年7月30日起,40岁以上人群在第二剂接种至少5个月后便可以接种第三针,英国、法国等国家在9月也相继启动第三针大规模接种计划。

从海外国家边境线开放政策来看,9 月 20 日,美国白宫表示将在 11 月放宽包括中国在内的 33 个国家入境禁令,重新开放边境。英国政府也于10月7日正式更新了海外旅行政策,将要求旅客在入境后必须去酒店集中隔离10天的“红色名单”国家数量从54个减少到7个。

此外,泰国、澳大利亚等国的边境封锁限制也得到不同程度的放松。

全球航空业业绩表现

市场逐步恢复带动航司业绩改善,全球航空业亏损预期收窄

根据国际航协在10月5日发布的预测数据,2020年—2022年全球航空业累计亏损将高达2010亿美元。

其中,2020年行业净亏损预期为1377亿美元,2021年行业净亏损预期收窄至518亿美元。2022年,这一数据进一步收窄至116亿美元。

从区域看,与2020年相比,全球所有地区的整体财务表现都将有所改善,表现最强劲的是北美地区。

从航司看,美国五家航司在今年第三季度均实现盈利;其中,达美航空第三季度净利润为2.16亿美元,自疫情以来首次实现季度性盈利。

二、国内民航市场总体运行情况

需求端分析——总体情况

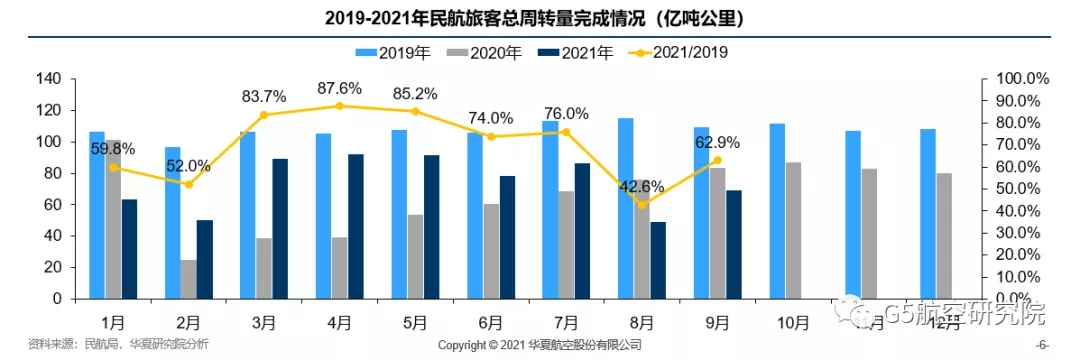

航空市场需求在波动中逐步恢复,9月市场有所回暖,但恢复程度仍处于低位水平

从结果看,前三季度民航累计完成运输总周转量669亿吨公里,同比增长22.2%,恢复至2019年同期的69.3% 。其中,9月完成运输总周转量68.9亿吨公里,环比增长40.3%,同比下滑17.6%,恢复至2019年同期的62.9%。尽管9月市场有所回暖,但恢复程度仍处于低位水平。

从过程看,伴随着疫苗的接种推广及旅行市场的加速回暖,航空运输市场有序恢复,但疫情的局部性爆发使得恢复过程波动明显。7月以来,南京、厦门、哈尔滨三地相继出现疫情,各地防疫政策趋紧,直接造成暑运旺季客源匮乏,导致8月、9月民航旅客运输总周转量同比出现大幅下滑,行业复苏周期被再度拉长。

需求端分析——客运情况

疫情局部反复造成客运需求波动明显,延缓旅客运输量恢复进程

前三季度,民航累计完成旅客运输量35.3亿人次,同比增长25.8%,恢复至2019年同期的71.0%。

其中,9月完成旅客运输量3.61亿人次,环比增长61.2%,同比下滑24.6%,恢复至2019年同期的65.9%。

8月因疫情导致旅客运输量大幅下滑,虽然9月旅客运输量有所恢复,但恢复程度依旧处于相对较低水平,疫情局部反复延缓旅客运输量恢复进程。

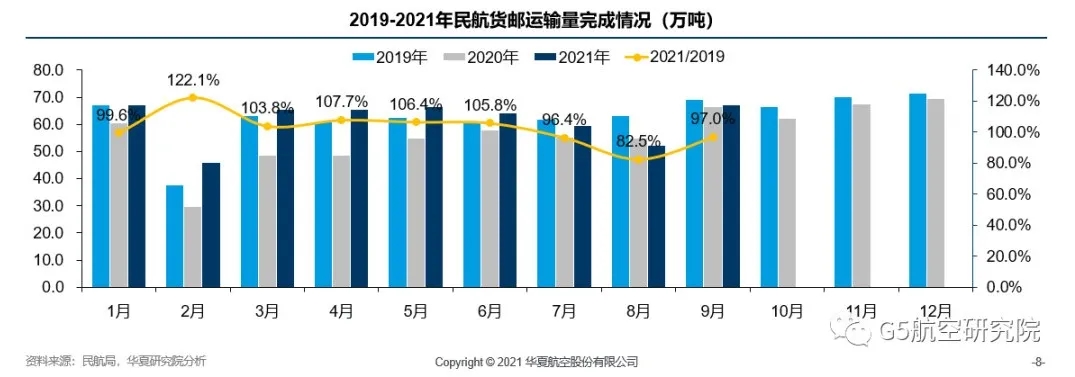

需求端分析——货运情况

货运市场整体需求相对旺盛,前三季度累计货邮运输量较2019年同期提升7.3%

前三季度,民航累计完成货邮运输量552.7万吨,同比增长16.0%,较2019年同期提升7.3%。

其中,9月完成货邮运输量66.9万吨,环比增长28.7%,同比提0.6%,恢复至2019年同期的97.0%。

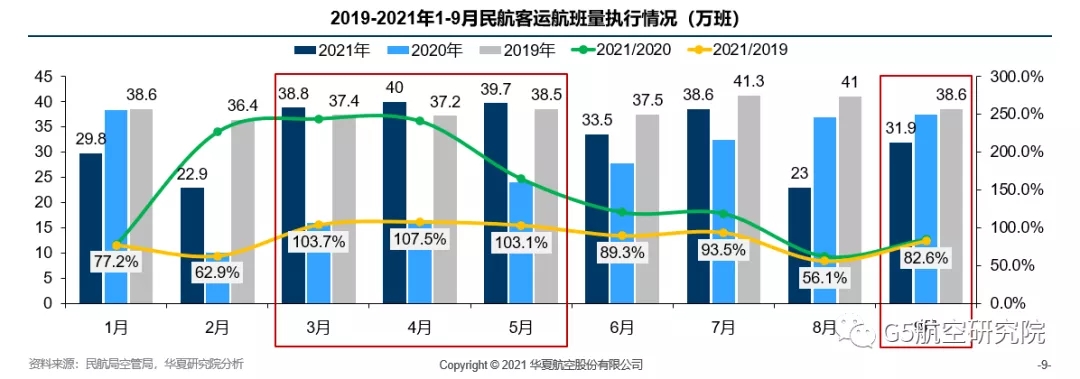

供给端分析

二季度航班量逆势增长,三季度因疫情导致航班量明显减少,但总体呈向好复苏态势

前三季度,民航累计执行客运航班量为298.2万班,同比增长24.5%,恢复至2019年同期的86.1%。

其中,二季度民航执行客运航班量为118.5万班,因7月、8月全国多地疫情散发,导致三季度航班量明显减少,三季度累计航班量为93.5万班。

从9月看,民航执行客运航班量为31.9万班,环比增长38.9%,同比下滑14.7%,恢复至2019年同期的82.6%。

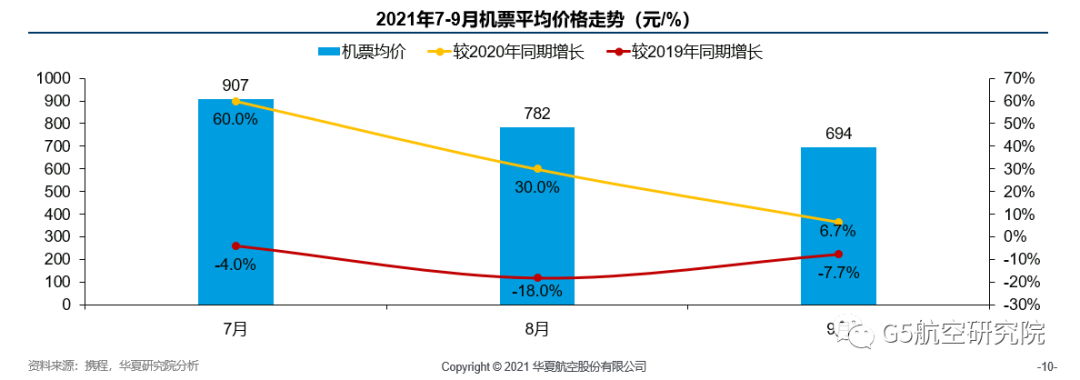

价格端分析

局部疫情抑制市场需求,三季度行业供需错配加剧,造成机票均价持续下跌

根据携程数据统计,2021 年 9 月不含税平均机票价格为 694 元,比去年同期增长 6.7%,较2019年同期下降 7.7%。

疫情后,大量国际运力转投国内,推动国内运力快速恢复,国内航空市场整体形成供大于求的发展格局。

7月以来,局部疫情导致行业需求在旺季受到抑制,未能有效释放,行业供需错配加剧,造成机票平均价格在三季度持续下跌,航司业绩承压明显。

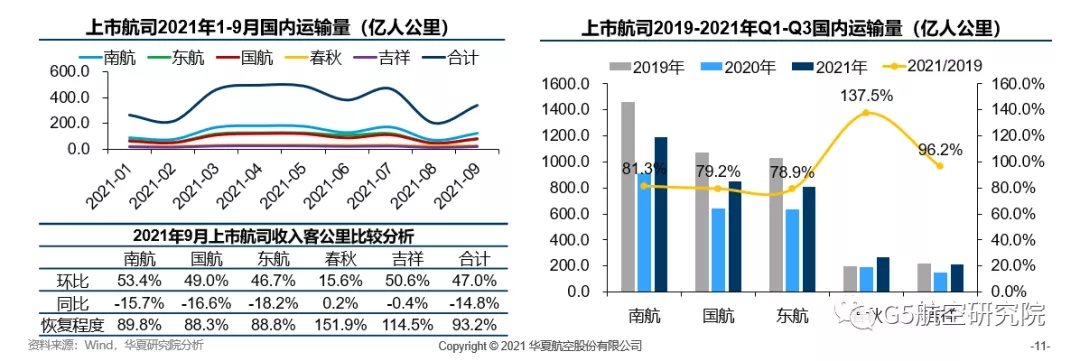

三、上市航司国内市场运行情况

运输量分析

上市航司国内运输量恢复有波动,但整体呈上行趋势

前三季度,五家上市航司国内收入客公里合计为3323.8亿人公里,同比增长31.4%,恢复至2019年同期的83.7%。

其中,南航、国航、东航前三季度国内收入客公里分别恢复至2019年同期的81.3%、79.2%和78.9;吉祥前三季度国内收入客公里恢复至2019年同期的96.2%;春秋前三季度国内收入客公里实现逆势增长,较2019年同期增长37.5%。

伴随疫情逐步得到控制,五家上市航司9月国内收入客公里环比8月均有大幅提升;其中,南航以53.4%的环比增幅领跑9月市场。

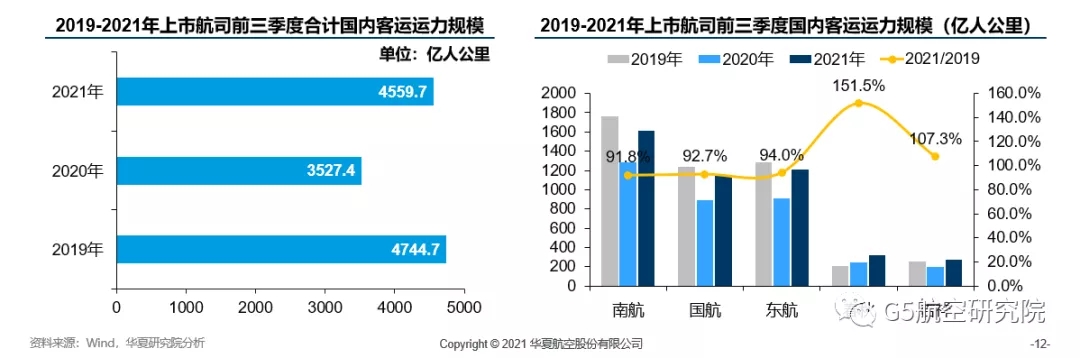

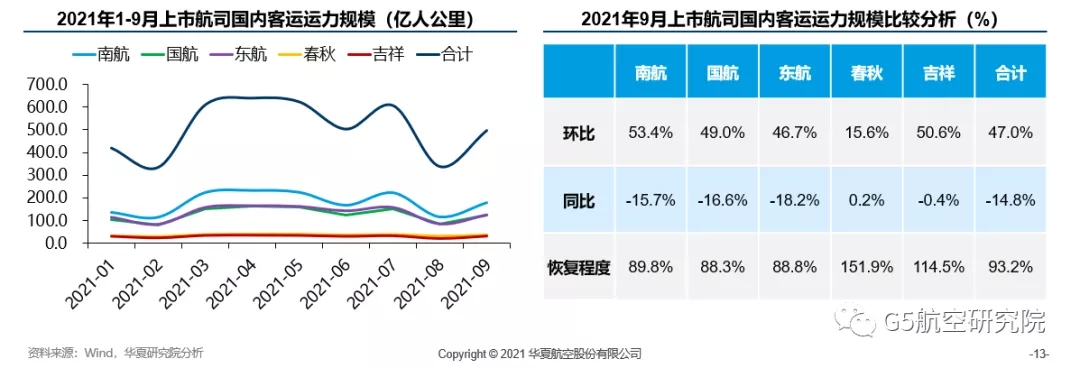

运力供给分析

三大航前三季度国内客运运力已恢复至去年同期的9成以上,春秋、吉祥逆势增长

整体看,五家上市航司前三季度国内客运运力累计投放4559.7亿人公里,同比增长29.3%,恢复至2019年同期的96.1%。

分航司看,三大航前三季度国内客运运力均恢复至2019年同期9成以上水平;其中,东航恢复程度最高,客运运力已恢复至2019年同期的94.0%;

春秋、吉祥前三季度国内客运运力投放均实现逆势增长,吉祥国内客运运力投放较2019年同期增长7.3%,春秋则以51.5%国内客运运力增长率领跑行业。

三大航国内客运运力供给波动较大,春秋、吉祥相对稳定

从1-9月运力供给趋势看,三大航因其国内客运运力整体规模较大,且运力覆盖地域较广,易受到局部疫情影响,所以运力供给波动较大;春秋、吉祥市场相对聚焦,加之民营航司自身经营具备一定灵活性,其运力投放更为稳定。

从9月环比看,除春秋外,南航、国航、东航、吉祥9月国内客运运力环比均获较大幅度提升;其中,南航运力环比提升最大,提升幅度为53.4%。

从9月同比看,除春秋外,南航、国航、东航、吉祥运力同比皆为下降趋势,其中,东航运力同比下降18.2%,下降幅度最大。

运营效率分析

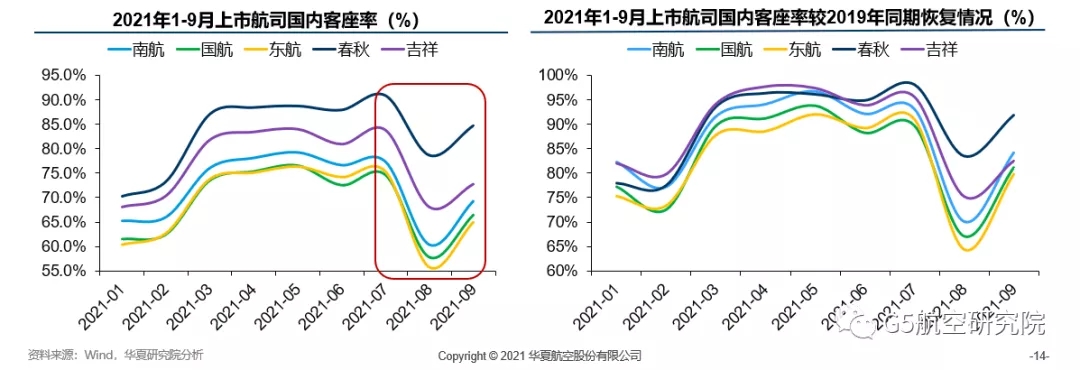

上市航司三季度国内市场客座率呈V型走势,9月客座率明显回暖,恢复势头向好

三季度,五家上市航司客座率呈V型走势,9月客座率明显回暖。

从9月客座率看,南航、国航、东航、春秋、吉祥客座率分别为69.3%、66.4%、65.0%、84.8%、72.7%。

从9月客座率恢复情况看,南航、国航、东航、春秋、吉祥客座率分别恢复至2019年同期的84%、83%、80%、92%、83%,春秋客座率恢复行业领先。

机队规模分析

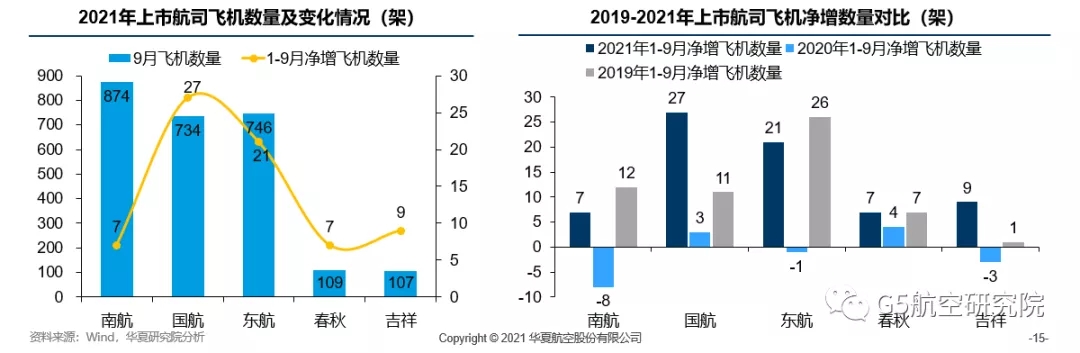

上市航司飞机引进步伐在2021年明显加快,净增飞机数量实现逆势增长

截止到9月底,南航、国航、东航、春秋、吉祥的飞机数量分别为874、734、746、109、107;其中, 1-9月南航、国航、东航、春秋、吉祥净增飞机数量分别为7、27、21、7、9。

2019-2021年1-9月五家上市航司合计净增飞机数量分别为57、-5、71,不难发现,航司飞机引进步伐在2021年明显加快,2021年1-9月净增飞机数量已超2019年同期水平,较2019年同期净增飞机数量增加14架。

其中,三大航1-9月飞机净增数量为55架,较2019年同期的49架增加6架,三大航飞机引进趋势也反映出国内市场运力的良好恢复态势。

此外,五家上市航司净增飞机机型以窄体机型为主,国产支线飞机ARJ21交付同样明显提速。9月,成都航空引进1架ARJ21飞机,南方航空引进2架ARJ21飞机。

成本分析

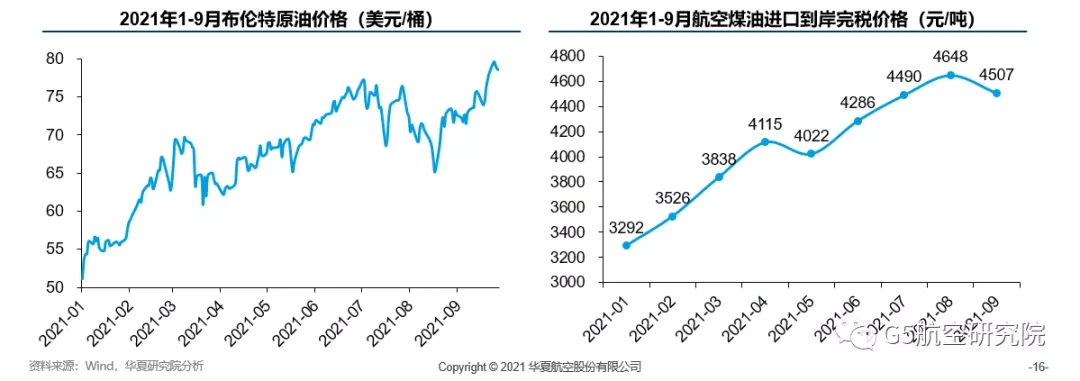

航油价格不断上涨,上市航司三季度燃油成本压力凸显,经营业绩持续承压

9月布伦特原油价格达到74.88美元/桶,相比1月的55.32美元/桶上涨35.4%,受此影响,今年1-9月航空煤油价格持续走高,9月航空煤油进口到岸完税价格达到4507元/吨,较1月的3292元/吨上涨36.9%。

从目前的油价水平看,尚不会对航空公司业绩造成明显负面冲击,但航司燃油成本压力进一步凸显,经营业绩将持续承压,持续走高的油价在一定程度上会拖累航司业绩修复速度。

此外,在近期已披露的2021年前三季度业绩预告中,山东航空预计归母净亏损10.15亿至12.40亿元,华夏航空预计归母净亏损为1.42亿元,两家航司在业绩预告中均表示:今年油价持续上涨,导致航油成本大幅增加,加重航空公司成本负担。

四、国内民航热点事件追踪

热点事件一

航司竞相通过成立分公司或基地加速国内二三线市场战略资源投入

热点事件二

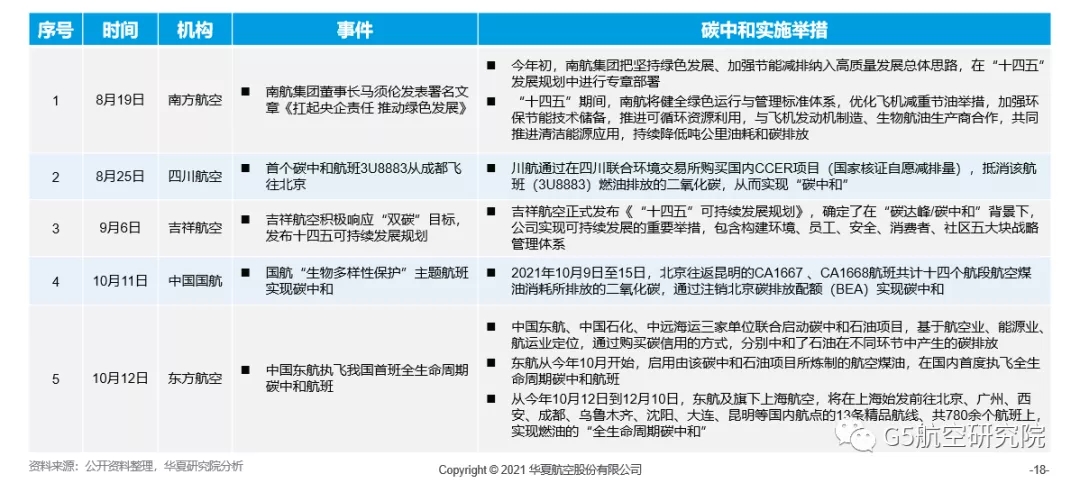

碳中和背景下,民航绿色发展趋势持续增强

五、国内民航行业政策风向

政策风向一

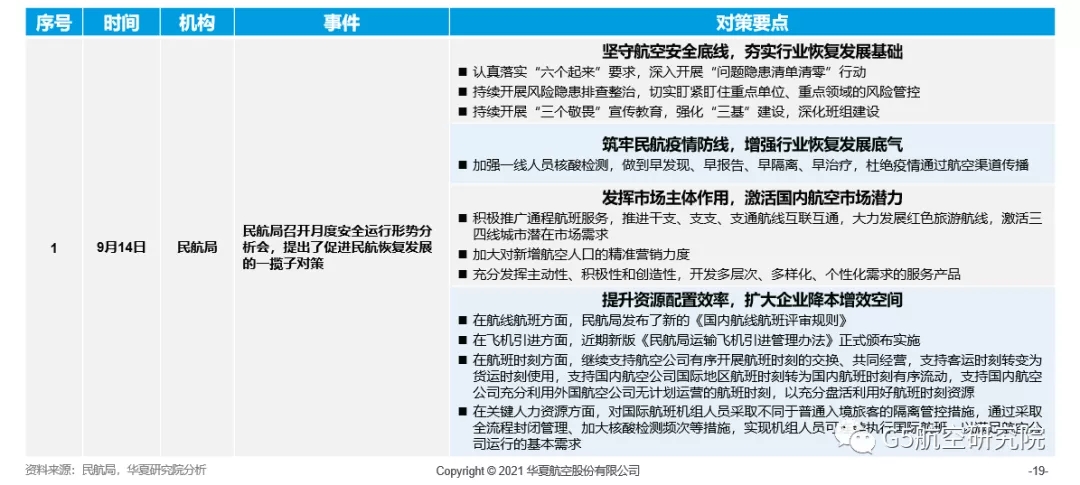

民航局召开月度安全运行形势分析会,提出了促进民航恢复发展的一揽子对策

政策风向二

民航局修订发布了《中国民航国内航线航班评审规则》,更大力度深化“放管服”改革

政策风向三

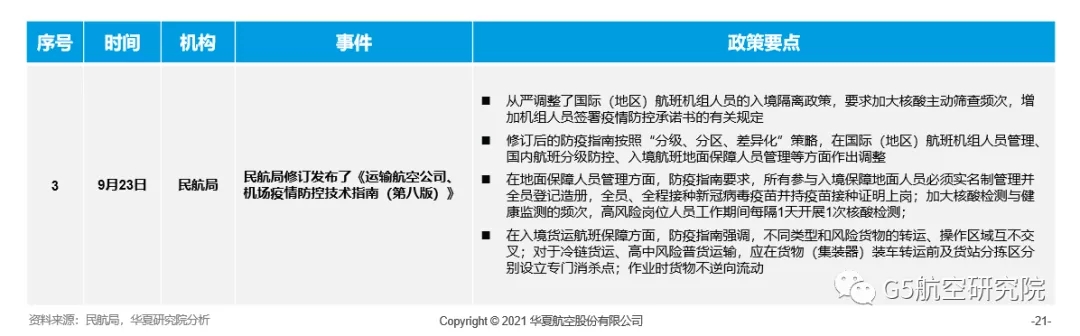

民航局修订发布了《运输航空公司、机场疫情防控技术指南(第八版)》,进一步强化疫情防控常态化下的防控要求