2022年下半年我国航空货运发展形势分析

01 主要挑战“由内转外”

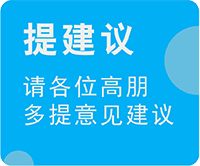

2022年1-5月,我国共完成航空货邮运输量252.6万吨,同比下降18.6%。一是和国内疫情冲击生产和消费能力、影响机场地面处理效率有关;二是和俄乌冲突波及全球产业链供应链、推高能源成本、加剧经济通胀导致外需不足相关。近来随着国内生产有序恢复,短期内航空货运市场将迎来需求反弹。但从中长期来看,下半年我国航空货运发展仍面临较多风险,且主要挑战将逐步“由内转外”,海外需求动能转弱、政策收紧、地源政治风险将成为影响航空贸易增长的主要因素。

图1 2020年以来我国航空货邮运输量及增速

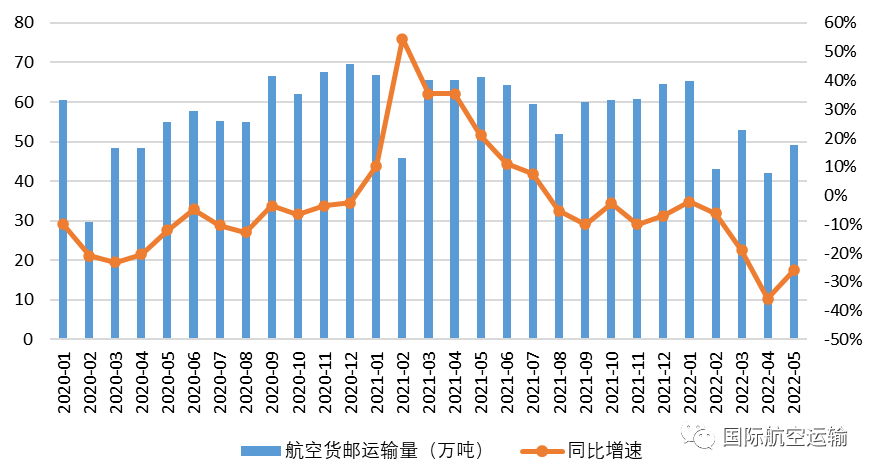

图2 2020年以来我国进、出口贸易额及增速

02 全球经济增长放缓,影响贸易复苏

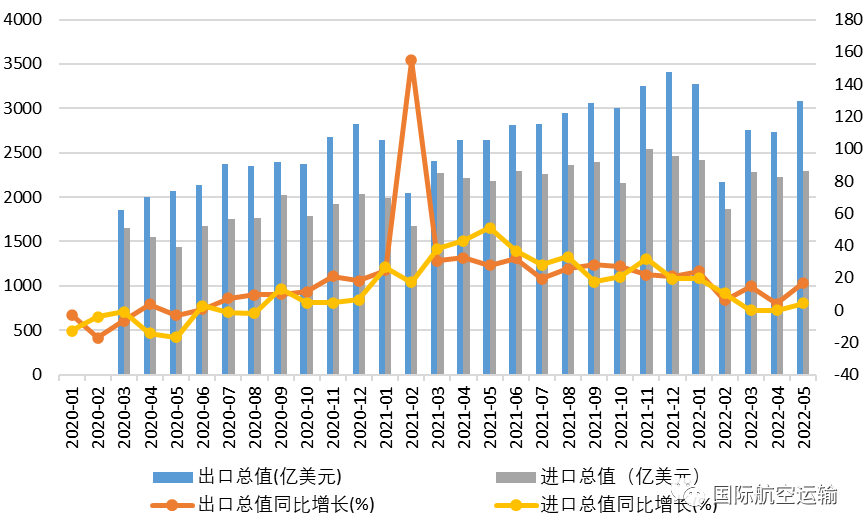

下半年全球经济下行压力加大,贸易复苏面临风险,根据世界贸易组织预测,今年全球商品贸易增速预计将放缓至3%。根据KOF全球经济晴雨表数据,6月份同步指数上升0.9点至94.1点,表明当前经济相对稳定。但领先指数仅为82.2点,为2009年4月以来的最低水平(除2020年),领先指数作为未来6个月经济发展研判的先行指数,表明下半年全球经济增长前景并不乐观。

图3 KOF全球经济晴雨表数据

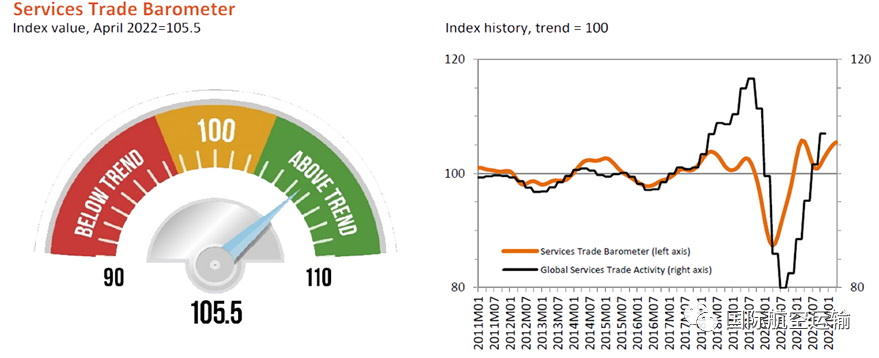

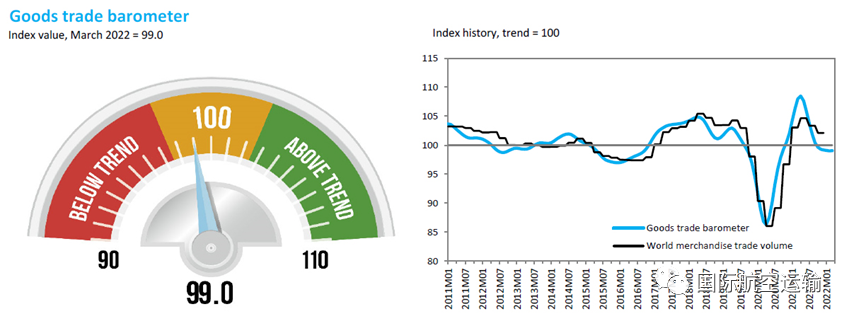

分结构看,商品贸易复苏较为疲软。根据WTO数据,全球服务贸易在二季度继续增长,服务贸易晴雨表指数(105.5)正在超过商品贸易晴雨表指数(99)。随着全球疫情缓解,消费模式会更多从商品转向服务,下半年货物出口增速将随着外需的边际转弱而逐步回落。

图4 WTO服务贸易晴雨表指数

图5 WTO商品贸易晴雨表指数

03 欧美国家经济下行,导致外需转弱、出口承压

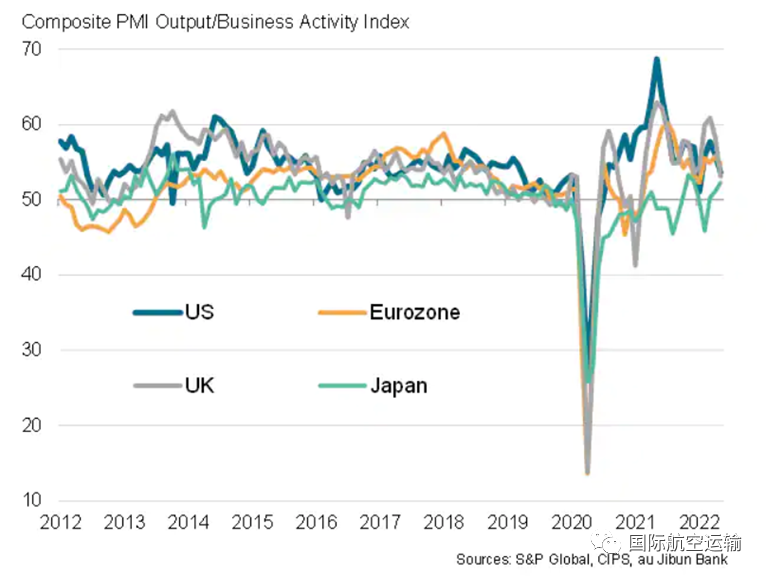

6月份,欧美国家制造业PMI指数均呈下降态势。美国制造业PMI指数达52.4,创23个月新低;英国制造业PMI指数为53.4;欧元区国家制造业PMI从54.6下滑至52.0。美国因通胀压力持续叠加加息政策落地,经济衰退风险上升。欧洲受俄乌冲突、欧洲央行加息等影响,在经济放缓与通胀压力双重夹击下,下行压力加大。欧美作为主要需求方,经济增长放缓将对我国进出口贸易产生显著影响。一方面,将直接影响消费者和投资者的购买意愿,制约出口商品增长,对我国经济产生直接冲击。另一方面,将连带影响全球其他国家经济发展,对我国对外贸易带来次生冲击。

图6 主要国家PMI指数变化

04 周边国家生产恢复,将对我国部分劳动密集型产业产生“出口替代”

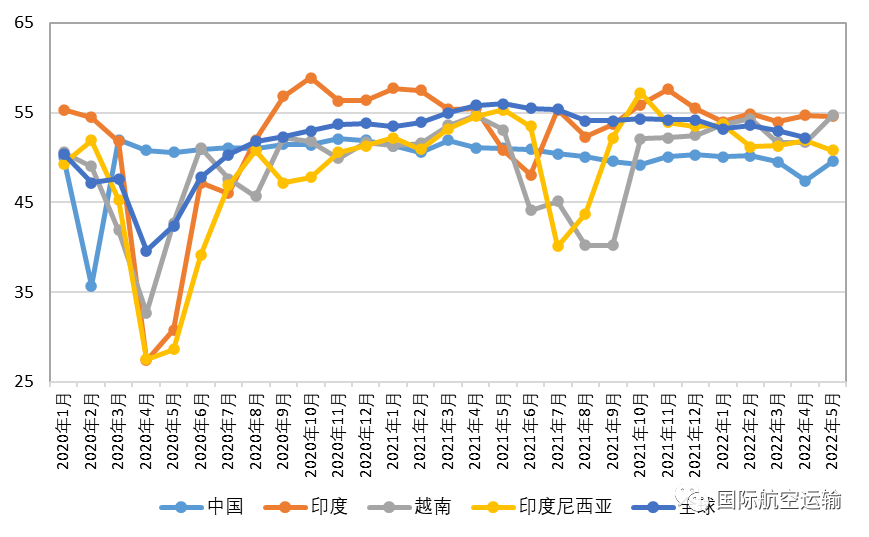

上半年,受国内疫情冲击与外需回落双重影响,我国出口规模边际转弱。东南亚国家随着疫情逐步恢复,疫苗接种率提升,制造产业呈复苏态势,比如越南、印度、印度尼西亚5月份制造业PMI指数分别达到54.7、54.6和50.8,吸引外国直接投资规模整体高增,出口保持高景气。下半年,受劳动力成本等因素驱动,疫情期间从东南亚、南亚等地区转移至我国的纺织服装、家居建材、消费电子等产业相关环节或将出现回流现象,一定程度上会对我国出口产品形成部分替代效应。

图7 全球及主要国家制造业PMI指数

05 大宗商品价格或将高位波动,航司成本压力依然存在

6月份以来,受美联储加息影响,先前持续攀升的原油价格回调至111美元/桶(6月28日),但仍远高于本轮上涨周期起点。由于石油低投资、低库存、低闲置产能和需求增长的基本面不变,供不应求的大格局可能依旧难改,下半年石油价格或将继续维持高位。不仅会导致航空公司成本趋高,影响利润增长。同时,会对生产端产生持续冲击,导致制造企业经营成本上升、利润下降,从而对物流链条产生价格传导效应,不利于货运需求增长。

图8 原油价格变化

06 国际客运航线复苏但客改货受限,将对供给端产生影响

下半年,随着国际客运航线的逐步复苏,将会对航空货运运力供给形成一定补充,具体影响程度还将由国际客运航线复苏进程决定。但与此同时,根据EASA政策,2022年7月31日之后将不再延长“客改货”豁免期限,则会对中欧航线国内航司运力供给带来影响。新冠肺炎疫情发生以来,“客改货”航班逐步成为国内航空公司运力的有效支撑,对于提升运力供给能力、支撑产业链供应链稳定发挥了重要作用。在国际客机腹舱未完全恢复之时,停止“客改货”航班,势必将对货运运力供给带来一定影响。